摘要:

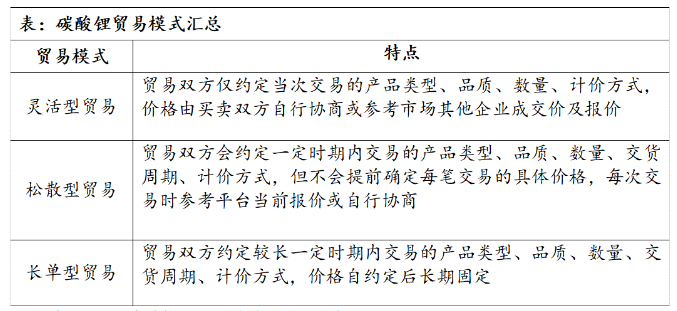

目前碳酸锂的贸易市场存在松散型、灵活型和长单型贸易几种形式,前两种属于上下游企业的直销,占整体贸易量90%,由贸易商主导的灵活型贸易约占10%。

我国是碳酸锂主要生产国和消费国,碳酸锂产量约占全球63%,消费量约占全球81%。近年来,国内新能源汽车市场迅速发展,动力电池出货量激增,带动了旺盛的碳酸锂消费需求,使得我国虽为碳酸锂生产大国,但国内产能目前仍无法满足下游需求,需以进口补足供需缺口。因此,我国碳酸锂进出口贸易以进口为主,出口量较低。

碳酸锂贸易流向较为分散、分布范围较广,基本实现了全国销售、全国运输。国内贸易流向分为从生产省份到消费省份和从进口省份到消费省份两种。前者由我国碳酸锂主产地江西、四川和青海流出,后者由我国碳酸锂进口集中地上海、江苏和福建流出。作为流入地的碳酸锂消费省份则分布广泛,包含江苏、湖南、福建、广东、湖北、四川、贵州等19省。

海外碳酸锂贸易主要采用长协模式,该模式下的定价主要参考有色金属行业的一般定价方式,定价根据原材料锂精矿成本加上转化为锂盐产品成本和合理的利润确定,强调量价稳定性和确定性。国内碳酸锂贸易市场通常根据锂原材料成本及生产成本、现行市况及客户所要求的产品规格等多项因素确定产品价格。

一、碳酸锂国际贸易模式

目前碳酸锂的国际贸易市场中主要有松散型、灵活型和长单型贸易几种贸易模式,前两种属于上下游企业的直销,占整体贸易量90%(松散型约为75%,长单型约为15%),由贸易商主导的灵活型贸易约占10%。

长单型贸易由于价格灵活度较低,主要在合作周期较长的头部企业以及有战略合作的企业之间开展,约占整体贸易量10-20%。随着锂电产业的迅速扩张,碳酸锂上游生产企业、下游正极材料企业和终端新能源汽车企业对于规模化、稳定化的销售和采购的需求有所增加,此外也出于降低交易成本的考虑,尤其在近几年碳酸锂价格剧烈波动的背景下,越来越多的企业采用长单模式锁量锁价,挂钩价一定的格基准进行结算。长单型贸易有利于企业稳定经营,但也不利于最大化利润和市场价格透明。对于追求长期稳定生产和厌恶风险的企业而言,长单型贸易能够帮助企业保障原材料供应和销售、规避价格波动、锁定利润,也有利于企业合理组织生产、提高企业运营稳定性。对于市场而言,长单型贸易有助于提高市场整体抗风险能力,减少大范围企业经营出现异常的风险,但不利于市场流动性,且由于长单价格涉及商业机密不存在公开条件,会降低贸易市场价格的透明度。

松散型贸易既保障了供应链稳定,又兼顾了价格调整的灵活性,在现阶段碳酸锂贸易中占据70-80%的主导地位。采用该贸易方式的锂盐生产企业有天齐锂业、致远锂业、赣锋锂业、银锂新能源等;进口企业有SQM(司祈曼)等;下游消费企业有厦门钨业、裕能新能源、当升科技等。松散型贸易不仅具备价格调整的灵活性,也提供了更换供应企业的灵活性,有助于市场充分竞争。对于合作粘性较低,暂无长期合作意愿的企业,松散型贸易能在一定程度上保证货源供应稳定,减小采购和销售风险,保障生产顺利进行。但是当价格出现剧烈波动时,这种贸易模式容易出现较大规模的违约,较难防范价格风险。

灵活型贸易的主要市场参与者为贸易商,多用于零单交易,贸易双方之间合作的持续性和稳定性较低。对企业而言,该贸易类型能最大化因价格波动产生的收益,并为部分企业提供短期供销渠道和现金流,但由于利润受价格波动影响较大,经营稳定性较差,且交易数量未锁定也不利于制定生产计划。对市场而言,灵活型贸易价格更易暴涨暴跌,不利于市场稳定运行,但在一定程度上有利于市场流动性。

二、碳酸锂进口贸易

我国是碳酸锂主要生产国和消费国,碳酸锂产量约占全球63%,消费量约占全球81%。近年来,受益于国内新能源汽车市场的发展,动力电池装机量和出货量增速较高,拉动了碳酸锂整体需求。我国虽是碳酸锂生产大国,但国内产能目前仍无法满足旺盛的下游需求,需要依靠进口补充供给,因此我国碳酸锂进出口贸易以进口为主,出口量较低。

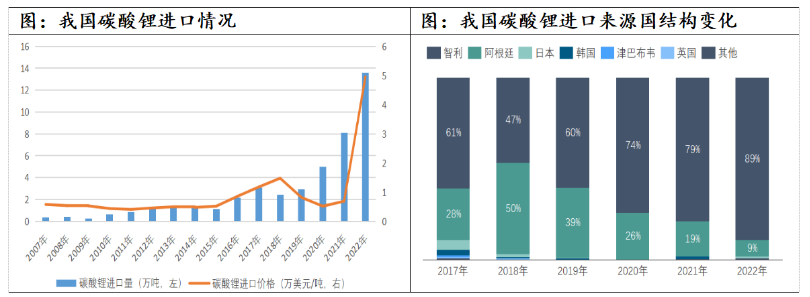

我国碳酸锂进口贸易主要经历三阶段。2007-2015年,碳酸锂进口量较小,从0.4万吨逐渐增长至1.1万吨。第二阶段是2016-2019年,国内新能源汽车扶持政策带动了巨大的碳酸锂消费需求,2016年碳酸锂进口量增长至2.2万吨。后因新能源汽车补贴退坡、技术安全性受质疑等原因下游需求增速放缓,2018-2019年碳酸锂供过于求,进口量小幅下降。第三个阶段从2020年开始,政策支持叠加技术进步,新能源汽车需求高速增长,进而传导至上游碳酸锂,拉动进口量同比分别增长71%、62%、68%,2022年达到历史新高13.6万吨。未来随着我国新能源汽车行业持续发展,且海外盐湖企业将我国作为碳酸锂重点销售市场,我国碳酸锂进口量预计将保持增长趋势。

此外,我国在碳酸锂进口关税政策上给予诸多优惠,以降低碳酸锂进口成本,保障新能源汽车产业的上游原材料供应,促进新能源汽车产业平稳发展。一方面,碳酸锂的协定税率和特惠税率均为0%,共有65个国家的碳酸锂产品可享受免征进口关税待遇,包括智利(我国碳酸锂最大进口国)、韩国等碳酸锂进口国。另一方面,其余碳酸锂进口国基本均可享受2%的最惠国暂定税率,如阿根廷(我国碳酸锂第二大进口国)、日本等,该项进口关税优惠已持续十余年。

从进口国别结构来看,智利和阿根廷拥有丰富的盐湖资源和碳酸锂产能,是我国碳酸锂主要进口国,2022年两国共占我国碳酸锂进口总量的98%。澳大利亚有大量锂辉石资源,但缺乏碳酸锂产能,因此我国仅从澳大利亚进口锂辉石。在南美盐湖中,智利占据我国碳酸锂进口的主导地位,但随着阿根廷碳酸锂产能的不断释放,未来占比将有所提升。

三、碳酸锂出口贸易

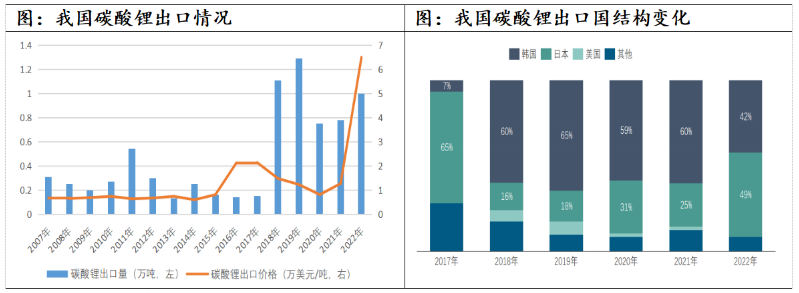

我国碳酸锂出口量同样主要经历三个阶段。2007-2017年,我国碳酸锂产能整体较小,出口量偏低,平均约0.2万吨,最多不超过0.6万吨。2018-2019年,新能源汽车销量增速放缓,国内碳酸锂开始供过于求,出口量大幅增长,2018和2019年的出口量分别为1.1、1.3万吨。2020-2022年,碳酸锂出口量小幅下降,其中2022年出口量仅为1万吨,仍未恢复至疫情前水平,主要是新冠疫情导致进出口贸易受阻,叠加海外汽车OEM厂商多在海外原材料产地建设锂盐冶炼厂,对我国碳酸锂需求减少,且我国新能源汽车产业快速发展,国内碳酸锂市场持续供不应求,国产碳酸锂主要满足国内需求,可供出口的容量较少,预计未来我国碳酸锂出口量仍将维持较低水平。

长期以来,我国碳酸锂主要出口国为日本和韩国,2007-2022年,日韩正极材料和动力电池产业不断发展,对我国碳酸锂的需求日益增多,2022年日韩合计占我国碳酸锂出口的91%。2018年中美贸易争端是一个分界线,在此之前我国碳酸锂出口国还包括美国、荷兰和意大利。2018年之后,欧美国家为维护自身供应链的安全,加之同我国的贸易关系趋紧,大幅减少采购我国碳酸锂,现在从我国进口碳酸锂量已可以基本忽略,预计未来我国90%以上碳酸锂仍将出口至日本和韩国。

四、碳酸锂国内贸易情况

国内碳酸锂贸易的流向分为从生产省份到消费省份和从进口省份到消费省份两种路径。前者由我国碳酸锂主产地江西、四川和青海流出,后者由我国碳酸锂进口集中地上海、江苏和福建流出。作为流入地的碳酸锂消费省份则分布广泛,包含江苏、湖南、福建、广东、湖北、四川、贵州等19省。

碳酸锂贸易流向较为分散、分布范围较广,基本实现了全国销售、全国运输。目前,碳酸锂价格中枢相对较高,其运输成本相较其价格偏低,地区因素已不作为企业销售和采购的主要考虑因素。因碳酸锂主要采用公路运输,为缩短运输距离,主要由西部运往中部、中部运往东部以及相邻省份运输。

从碳酸锂主要生产省份来看,各主产地的碳酸锂除满足省内需求外,剩余部分多销往邻近碳酸锂消费省份。江西碳酸锂产量占全国40%,但由于省内正极材料企业体量较小,需求量仅占全国2%,因此江西锂云母提锂产品主要销往湖南和江苏等以正极材料企业为主的周边地区。四川碳酸锂产量占全国17%,同时也是正极材料生产大省,需求占全国6%,其余产量主要流向湖南、江苏、广东、贵州等以三元材料和钴酸锂企业为主的地区。青海碳酸锂产量占全国18%,由于青海的盐湖提锂发展相对不充分,省内下游产业链配套产能未成规模,需求量仅占全国2%,碳酸锂基本外销至江苏、四川、云南等省。

从碳酸锂主要进口省份来看,2022年上海、广东、福建、江苏几个省份的进口量分别占全国碳酸锂进口总量的62%、12%、11%和6%,合计超过90%。随着南美盐湖头部企业SQM(司祈曼)和ALB(雅保)在上海设立全资子公司销售碳酸锂产品,上海已成为最重要的碳酸锂进口集散地,主要销往相邻碳酸锂消费大省江苏。广东、江苏、福建作为主消费地,所进口的碳酸锂则多用于省内下游企业生产,不再销往外省。

综合来看,各碳酸锂消费省份基本为贸易净流入地,各生产省份基本为贸易净流出地。主要消费地中,江苏和湖南虽有一定碳酸锂产量,但仅能满足省内部分需求,因此仍需要向外采购,除此之外大部分消费省份均不生产碳酸锂,因此碳酸锂主要消费省份的净需求量基本均大于零,为贸易净流入地。主要生产地中,青海、江西由于省内配套正极材料企业较少,所生产的碳酸锂基本外运,四川既是碳酸锂主要生产地也是主要消费地,省内需求约占其产量的一半,剩余碳酸锂则销往周边地区。

五、碳酸锂贸易定价模式

(一)海外长协模式

根据ALB(雅宝)的公告,公司约80%的销量采用长协模式,即ALB(雅宝)的电池级锂产品与主要客户(日韩、欧美的锂离子电池及正极材料企业)签署锁量保价的3至5年期长期订单,部分采用固定价格,部分设置地板价保护,在约定的窗口可在一定幅度内协商调价;或采取1年期的锁量锁价合约,每年末协商下一年价格,滚动续签。此外,ALB也有约20%的销量以非长协形式销售,价格随行就市,但难以给与未来持续保量的承诺。

这样的长协模式定价主要参考了有色金属行业的一般定价方式,定价根据原材料锂精矿成本加上转化为锂盐产品成本和合理的利润确定,强调量价稳定性和确定性。国内不参照海外的长协模式,锂产品市场价格以月度、现货合约为主,更看重价格的灵活性。在锂产品行业的景气上行周期,海外长协的上涨通常滞后于中国现货价格,涨幅通常也较为缓和;而在锂产品行业的下行周期,海外长协价格的下跌也慢于中国现货价格,跌幅也相对较小。

(二)国内市场贸易定价

国内碳酸锂贸易市场的协议通常更为短期也更灵活,客户群大多数都倾向于按月或按季度短期签约,在每次签订具体订单合同时,对交易价格进行协商和谈判,交易价格一般参照市场价格,根据当时碳酸锂和氢氧化锂的市场价格随行就市。

国内碳酸锂贸易市场定价通常根据锂原材料成本及生产成本、现行市况及客户所要求的产品规格等多项因素确定产品价格。产品价格亦受到全球及国内经济环境、对锂产品的需求以及锂行业的市场竞争的影响。具体定价根据客户下达订单的时点、市场供需情况而变化,根据订单周期进行不定期的调价协商,并自下批订单起执行。同时,也会根据不同客户的合作历史、信用条件、采购量等情况综合考虑确定实际交易价格。目前国内贸易报价通常也会参考业内认可度较高的三方报价机构(如上海有色网)现货报价,以月均价折算一定折扣系数作为贸易价格标准。