碳酸锂期货期权即将在广期所挂牌上市,受益于下游新能源需求的快速增长,碳酸锂作为最理想的电池材料如今被称为“白色石油”,受到市场广泛关注。碳酸锂产业链上下游较为复杂,今天小编带你了解一下碳酸锂的产业链、生产工艺、基本面情况…

01 碳酸锂简介

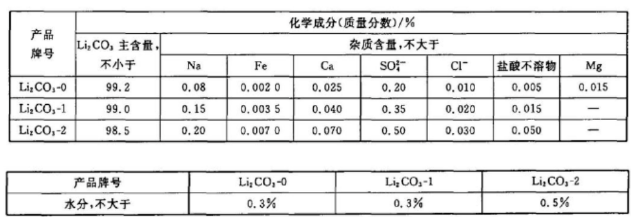

碳酸锂是基础锂盐的一种,化学分子式为Li2CO3,为无色单斜系晶体或白色粉末,属于无机化合物,微溶于水、稀酸。根据碳酸锂及杂质含量不同,可以将碳酸锂分为工业级与电池级两类,一般电池级要求碳酸锂含量高于99.5%,工业级要求碳酸锂含量高于99%。对于碳酸锂分类,一般参考的国家标准是GB/T11075-2013,电池级碳酸锂一般采用行业标准YS/T582-2013。国标GB/T11075-2013根据碳酸锂含量不同,分为3个牌号。产品化学成分和水含量要求见下图所示:

图1碳酸锂各牌号成分要求

图2电池级与工业级碳酸锂

02 碳酸锂产业链

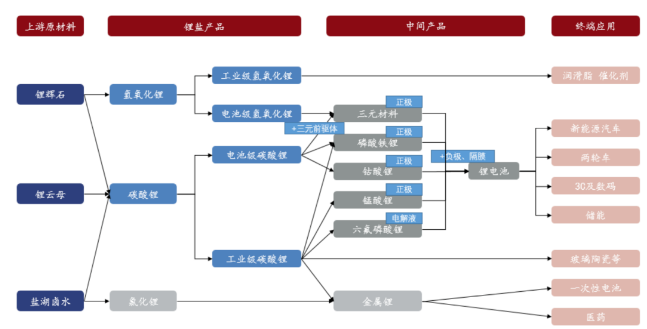

早年,锂被称为“工业味精”,广泛应用于玻璃、陶瓷、润滑剂等传统工业领域,这些领域对锂的需求不大,且增长缓慢。作为最轻的金属,锂在金属中比容量最高、得失电子能力强,是理想的电池材料,是天生的“能源金属”。如今锂被称为“白色石油”,在全球电动化浪潮中,锂电池发展迎来了前所未有的巨大空间,锂产业已成为各国争相发展的新兴朝阳产业。整个锂产业链相对较长,上游原料端主要是矿产资源,包括锂辉石矿、锂云母矿及盐湖矿等,锂盐产品主要有氢氧化锂、碳酸锂及氯化锂,中间产品主要有正极材料与电解液及金属锂,正极材料分为三元材料、磷酸铁锂、钴酸锂、锰酸锂等,电解液主要是六氟磷酸锂。终端应用方面,最主要的用途是在新能源汽车、电动车、3C及数码电子及储能方面,总消费占比较高,其他还有少量用于润滑脂、催化剂、玻璃陶瓷,医药、一次电池等领域。

图3锂产业链图

2.1上游原料

锂辉石:锂辉石是最重要的锂矿物资源之一。锂辉石属单斜晶系晶体,常呈柱状、粒状或板状。锂辉石主要产于富锂花岗伟晶岩中,共生矿物有石英、钠长石、微斜长石等。我国锂辉石资源主要分布在四川、新疆、江西、湖南等地。

锂云母:锂云母是一种层状铝硅酸盐矿物,呈短柱体、小薄片集合体或大板状晶体。锂云母主要分布在中国的江西、湖南,其中江西宜春储藏着世界最大的锂云母矿。

盐湖卤水:盐湖卤水型锂矿是锂资源的重要来源,是未来锂工业开采的主导方向,卤水型锂矿主要有碳酸盐型、硫酸盐型和卤化物型,其中碳酸盐型与硫酸盐型是目前盐湖锂开发的主要类型,尤其是碳酸盐型盐湖镁锂比低,可直接从卤水中析出,是生产锂的最佳选择。

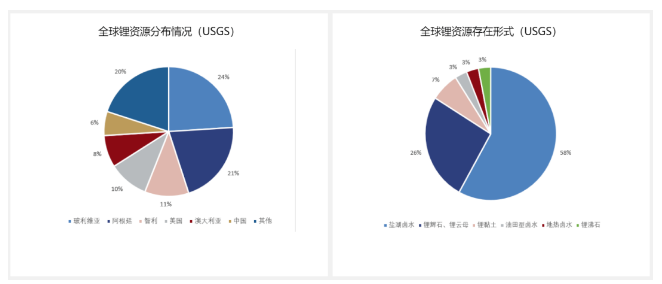

根据USGS数据,2022年全球锂资源量约8856万吨,各国分布严重不均,主要集中在南美“锂三角”地区(智利、阿根廷、玻利维亚)和澳大利亚。全球锂资源主要供给来源为澳大利亚锂辉石和智利盐湖。根据USGS数据,截至2022年中国锂资源量约为680万吨,占全球锂资源量约7%。中国碳酸锂产地主要集中在江西、青海和四川。2022年三地合计产量占比达到85%。据SMM,2022年中国碳酸锂产能54万吨,产量约34万吨,同比增加39.1%,增速创五年新高。

图4全球锂资源分布情况和存在形式

2.2中间产品

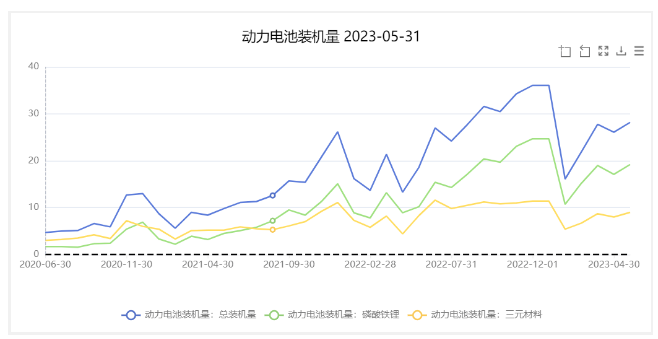

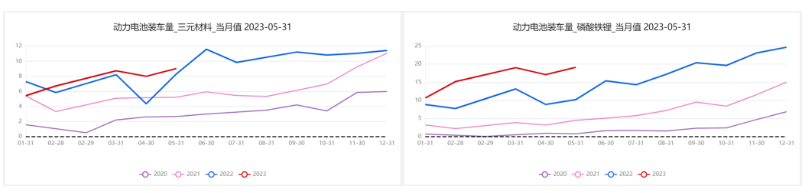

在动力电池领域,三元材料和磷酸铁锂是当前两种主流应用的正极材料。正极材料的种类和性能直接关系到动力电池的额定电压、能量密度、循环寿命和倍率性能等。相比于磷酸铁锂,三元材料的理论容量和电池能量密度更高,然而脱锂态的三元材料会与电解液发生产生副反应,因此其安全性能略显不足。磷酸铁锂的核心优势是低成本、高安全和长寿命,最初主要应用于对能量密度要求不高,而对安全和寿命要求较高的场景,如商用车和储能领域。近年来随着电池成组技术提升,新型成组技术(刀片、CTP等)的应用,磷酸铁锂能量密度较低的缺陷有所改善,叠加安全与成本优势,其在乘用车领域的应用比例逐年提高。

图5动力电池装机情况

除此以外,锂产业里中间产品还有钴酸锂、锰酸锂和电解液,钴酸锂是一种无机化合物,其外观呈灰黑色粉末,钴酸锂成本较高、寿命较短,主要应用于3C产品。锰酸锂的产业化生产主要基于高温固相法,技术较为成熟,锰酸锂能量密度较低、寿命较短但成本低,主要应用于专用车辆。电解液在正负极之间起到传导锂离子的作用,它由电解质锂盐、高纯度有机溶剂、各类添加剂等原料按一定比例配制而成。目前六氟磷酸锂凭借其较高的电化学可靠性以及价格优势,是目前最为常用的电解质锂盐。

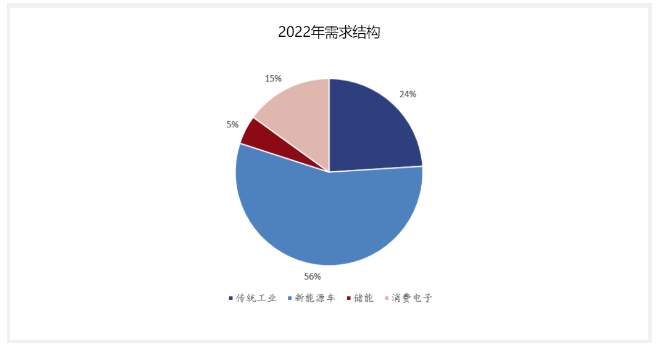

2.3终端消费

锂终端消费行业主要包括锂离子电池和传统消费行业,其中锂离子电池主要包含新能源汽车、两轮电动车、3C数码和储能,传统消费行业主要是玻璃陶瓷、一次性锂电池、润滑脂、医药,以及其他行业。锂离子电池板块在锂消费中占据了绝对主导地位,当前该占比超过76%,且未来其占比可能持续攀升,而传统行业的锂消费占比约为24%,后期可能逐步下降。

图6 2022年锂终端需求结构

03 碳酸锂生产工艺

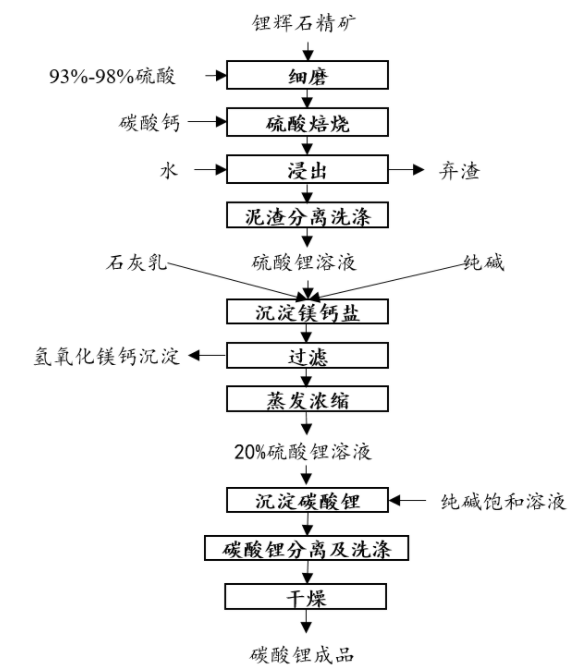

锂辉石是最主要的锂工业矿物来源,是富锂花岗伟晶岩中的特征矿物,主要生成于花岗伟晶岩脉中。以锂辉石生产碳酸锂,工业上比较成熟的工艺是硫酸法,生产原理是硫酸与β锂辉石在250-300℃下发生置换反应,生成硫酸锂,然后再分离出碳酸锂。

图7:硫酸法生产碳酸锂流程图

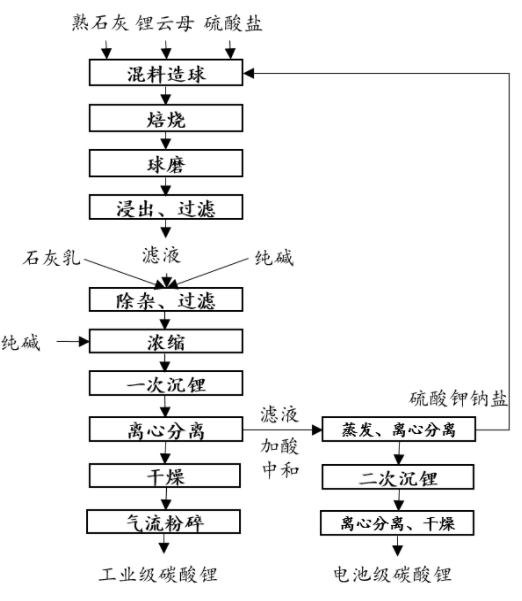

使用锂云母生产碳酸锂的流程中,硫酸盐焙烧法运用较多。主要流程有混料焙烧、浸出过滤、碳酸锂生产等。

图8:硫酸盐焙烧法生产碳酸锂流程图

盐湖生产碳酸锂方法较多,主要有以下几种:

盐田沉淀摊晒法:该方法是将原卤经盐田多段浓缩,分离钾盐、钠盐,添加石灰分离镁、酸化萃取硼,最后沉淀制备锂产品。盐田浓缩沉淀法简单成熟、生产成本低,但该方法仅适合锂含量高、镁锂比较小的优质盐湖,如南美地区的盐湖。

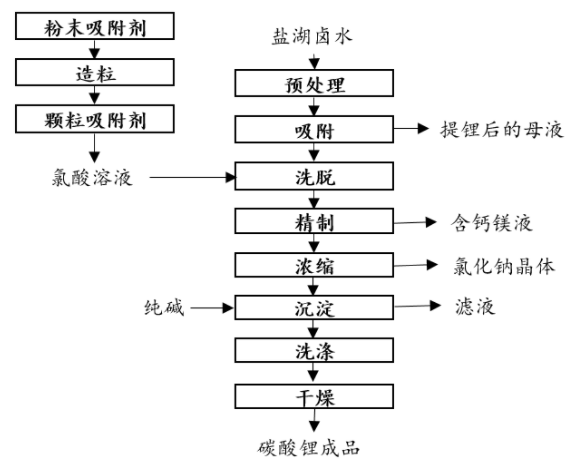

吸附法:吸附法是将卤水通过具有选择性的吸附剂吸附锂离子,经除杂浓缩后制备锂产品。吸附法适用高镁锂比、低锂含量盐湖,但对吸附剂性能具有较高要求,该方法主要应用于HombreMuerto、察尔汗、茶卡等盐湖。

膜法:该方法利用多种具有选择透过性的滤膜,在外力推动下逐步分离卤水杂质,富集浓缩后化学沉淀锂产品。该方法对滤膜质量要求高,滤膜研发和生产成本高。该方法主要应用于东台、西台吉乃尔、一里坪盐湖。

图9吸附法生产碳酸锂流程图

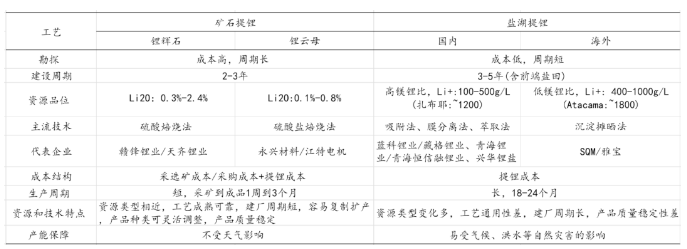

图10提锂方法总结

04 基本面情况

4.1资源端:海外供应在2023H2逐步放量

澳洲矿山:2023年澳洲锂精矿新增产量主要来自既有项目的产量爬升和产线建设。Cattlin矿山采矿活动转移至更中心地带将带来品位提升;Marion扩产项目(精矿产能从60万吨/年扩产至90万吨/年,折SC6约60万吨)于5月底开启扩建收尾工程,预计7月完工;Finniss矿山已于2月产出首批0.35吨锂精矿,并开始第二批1.5万吨生产,公司将在Q3公布生产指引。

海外其他地区矿山:海外其他地区将是23年精矿供应增量的主要来源。根据我们统计,2023年海外其他地区(除澳洲)将实现首次生产的项目有华友钴业的Arcadia项目、盛新锂能的萨比星锂矿项目、中矿资源Bikita锂矿改扩建及新建项目、雅化集团的Kamativi项目、Sigma的GrotadoCirilo项目以及Sayona的NAL项目。

南美盐湖:南美地区盐湖2023年主要增量来自Allkem的Olaroz二期、LAC的Cauchari-Olaroz项目及Livent的HombreMuerto盐湖。目前Olaroz二期2.5万吨产能建设已进入收尾阶段,赣锋锂业和美洲锂业旗下的Cauchari-Olaroz项目一期4万吨产能项目已产出首批碳酸锂产品。

国内锂矿和盐湖:锂辉石端,李家沟矿山即将进入采矿系统的试生产,新疆大红柳滩300万吨/年采选项目、宁德时代宜春含锂瓷土矿一期项目正在推进中;盐湖端,中信昆仑锂业新建的年产2万吨电池级碳酸锂生产线已实现达产。

4.2国内冶炼端产量逐步恢复

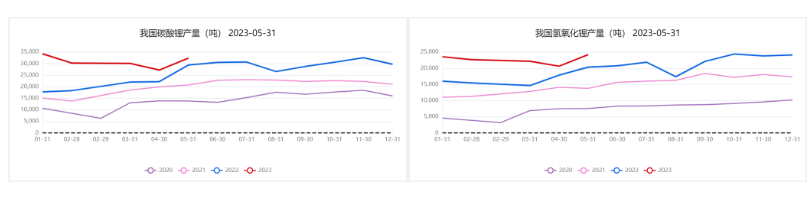

2023年1-4月利润端国内锂盐价格快速回落,进口矿价格高企导致高成本锂盐厂被迫下调开工率,原料端江西环保整治削减云母产量,国内碳酸锂产量连续下滑。根据Mysteel,2023年5月中国碳酸锂产量有所恢复达到3.24万吨,环比恢复18.84%,同比增长10.12%,主要系盐湖端产量和锂辉石端产量有所恢复,云母减停产持续。2023年1-5月中国碳酸锂产量累计同比+40.6%。

图11:我国碳酸锂产量

4.3需求:电池产业链有所回暖

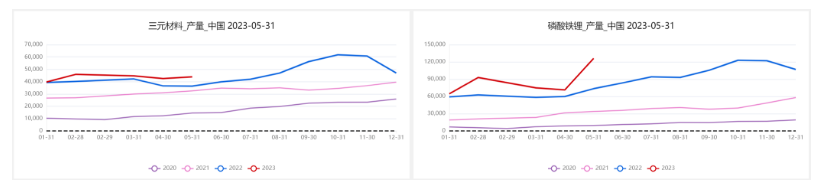

正极材料方面,2023年以来受原材料价格大幅波动、行业库存偏高和下游需求偏冷等因素影响,正极材料产销量持续低迷。5月起随着电池排产等下游需求数据的持续改善,正极材料产量显著增加。

图12我国三元和磷酸铁锂正极材料产量

动力电池方面,2023年前4月受到行业库存水平偏高和原材料价格波动等因素影响,动力产销量增速相对低迷,5月受终端需求复苏预期影响,动力电池产量大幅增加56%。

图13我国动力电池装车情况

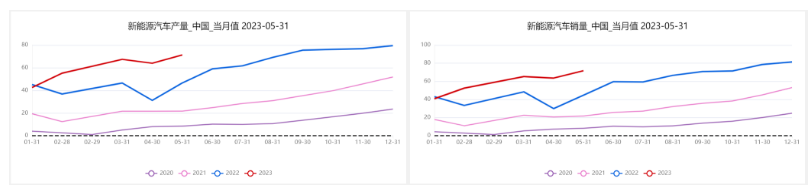

从2023年前五月数据来看,受油车促销挤压市场空间、新能源汽车国补退出等因素影响,新能源汽车销售弱于预期,预计随着新能源汽车优惠补贴政策的出台,后续新能源汽车销售持续改善。储能方面增速较快,但目前在需求中占比仍然较小。

图14我国新能源汽车产销量

4.4全球锂资源供需平衡表

锂产业链下游具有较高成长性,未来需求增速较为确定,不过从海外锂资源投产节奏来看,非洲、南美等地区将在2023年下半年和2024年贡献较大增量,中期供需格局或由紧平衡逐步转向过剩。

图15 2021-2024年全球锂资源供需平衡表